metalli preziosi per proteggersi dal crollo del castello di carte

i metalli preziosi sono il miglior investimento per proteggersi dal crollo del castello di carte

venerdì 27 aprile 2012

Hollande e l'oro

Come dice oggi Jim Sinclair l'elezione imminente di Hollande, che anche oggi ha riaffermato il suo impegno a rinegoziare il "patto di stabilità", può essere il punto di svolta per i bonds europei, il dollaro/euro e soprattutto per l'Oro. Hollande fa parte dell'unico partito in europa di governo che non è stato comprato dalle banche, i socialisti francesi sono rimasti diversi da quelli tedeschi di Schroeder, inglesi di Blair, spagnoli di Zapatero e dai Prodi-D'Alema-Bersani nostrani, che hanno in mente solo le banche e e poi le banche e poi quello che gli suggeriscono di fare le banche

L'elezione di Francois Hollande, accoppiato alla crisi del governo olandese e ceco, al collasso di Grecia e Portogallo che si è esteso ora alla Spagna (ha subito ieri il downgrade perchè l'austerità la sta affondando) e allo strangolamento dell'Italia dove Monti sta crollando nei sondaggi è un segnale che sta per arrivare entro giugno una svolta INFLAZIONISTICA alla faccia della Germania ormai isolata.

Questo significa sell Bund, compra Euro e sopratutto compra Oro ed Argento.

G. Z.

fonte: cobraf.com

torneremo al gold standard?

Secondo John Butler un ritorno di alcune valute allo standard aurifero è inevitabile, magari all'inizio dell'anno prossimo, con prezzi attorno ai 10mila dollari/oncia.

mercoledì 25 aprile 2012

casino bancario senza regole

DERIVATI: incredibile Casinò Bancario senza regole

Scommesse. I derivati posso essere anche delle coperture, ma molti di questi contratto sono delle vere e proprie scommesse. Scommesse che possono portare anche grandi utili alle banche. Ma possono anche rappresentare la causa di crisi grandissime (la parola “subprime” vi dice qualcosa?).

Voi direte: è come al Casinò! Al tavolo verde puoi vincere o perdere.

In questo caso le cose non stanno proprio così. Infatti la storia insegna che se il banco vince (perché, se non lo avete capito, le grandi banche sono il banco) i soldi se li prendono alla grande, e ci mancherebbe! Vedasi per esempio gli ottimi dati che recentemente alcune banche hanno fornito al mercato con le loro trimestrali. Risultati ottenuti con la finanza e non certo con la gestione tradizionale.

Ma se qualcosa va storto (vedasi appunto i subprime) il banco perde, certo, ma poi però…è “too big to fail” e allora arriva il decrevo salvatutto, l’aiuto statale, l’iniezione di liquidità che salva capre e cavoli. E in più, cosa gravissima, senza la più logica delle conseguenze. Se salvo un banca per il bene comune, la devo nazionalizzare. Invece non solo le grandi banche non sono state nazionalizzate, ma addirittura il management che ha causato la più grande crisi / bolla della storia…continua ad essere al suo posto, con stipendi inverosimili e un potere che non deve competergli.

Ma questo è il mondo della finanza. Ed è palese chi comanda…

In questo scenario, dunque, le banche

continuano a fare quello che vogliono, non curanti delle esperienze

avute nel 2008, con un’esposizione sui derivati che non fa che

lievitare.In questo caso le cose non stanno proprio così. Infatti la storia insegna che se il banco vince (perché, se non lo avete capito, le grandi banche sono il banco) i soldi se li prendono alla grande, e ci mancherebbe! Vedasi per esempio gli ottimi dati che recentemente alcune banche hanno fornito al mercato con le loro trimestrali. Risultati ottenuti con la finanza e non certo con la gestione tradizionale.

Ma se qualcosa va storto (vedasi appunto i subprime) il banco perde, certo, ma poi però…è “too big to fail” e allora arriva il decrevo salvatutto, l’aiuto statale, l’iniezione di liquidità che salva capre e cavoli. E in più, cosa gravissima, senza la più logica delle conseguenze. Se salvo un banca per il bene comune, la devo nazionalizzare. Invece non solo le grandi banche non sono state nazionalizzate, ma addirittura il management che ha causato la più grande crisi / bolla della storia…continua ad essere al suo posto, con stipendi inverosimili e un potere che non deve competergli.

Ma questo è il mondo della finanza. Ed è palese chi comanda…

D.T.

articolo completo su intermarket & more

le banche centrali continuano a comprare oro

Continuano gli acquisti di oro da parte delle banche centrali.

I dati rilasciati ieri dal Fondo Monetario Internazionale indicano che il Mexico ha aggiunto, nel solo mese di marzo, ben 16,8 tonnellate d’oro alle sue riserve, una quantità valutabile al momento intorno ai 900 milioni di dollari. Anche la Russia ha continuato a diversificare le sue riserve di valuta straniere, incrementando le sue riserve d’oro di altre 16,5 tonnellate.

Anche altre nazioni creditrici con grandi riserve di valuta straniera ed esposizione verso il dollaro e l’euro, prime fra tutte Turchia e Kazakistan, hanno aumentato i loro possesso d’oro.

Le banche centrali di molti paesi non occidentali stanno espandendo le loro riserve auree a causa delle persistenti preoccupazioni sul dollaro, l’euro e tutte le valute "fiat" in generale. L’oro rappresenta un’alternativa meno rischiosa alla maggio parte delle valute cartacee e un recente sondaggio il 71% dei banchieri centrali ha detto l’oro è stato un investimento più attraente in questo inizio 2012 di quanto non fosse attraente a inizio 2011.

La banca centrale turca ha alzato la proporzione di riserve richieste che le banche commerciali possono depositare in oro. Questo cambiamento ha alzato la quantità di oro in lingotti del paese nelle riserve ufficiali sino a quasi 210 tonnellate.

L’anno scorso le banche centrali hanno aggiunto 439,7 tonnellate d’oro alle loro riserve, la quantità più importante degli ultimi 50 anni, e simili numeri, se non addirittura superiori, sono previsti per il 2012, secondo l’opinione della maggior parte degli analisti e del World Gold Council.

L’oro conta per il 3,9% delle riserve di valute straniere del Mexico e per il 9,7% di quelle della Russia.

I dati del FMI dicono che le riserve d'oro della People’s Bank of China sarebbero ferme a marzo a sole 33,88 milioni di once (1054 tonnellate).

La cosa sembra altamente improbabile mentre sembra molto più verosimile che la Cina stia continuando a accumulare oro di nascosto e che la banca centrale cinese farà l’annuncio dell’incremento delle sue riserve d’oro solo quando lo riterrà opportuno.

I dati rilasciati ieri dal Fondo Monetario Internazionale indicano che il Mexico ha aggiunto, nel solo mese di marzo, ben 16,8 tonnellate d’oro alle sue riserve, una quantità valutabile al momento intorno ai 900 milioni di dollari. Anche la Russia ha continuato a diversificare le sue riserve di valuta straniere, incrementando le sue riserve d’oro di altre 16,5 tonnellate.

Anche altre nazioni creditrici con grandi riserve di valuta straniera ed esposizione verso il dollaro e l’euro, prime fra tutte Turchia e Kazakistan, hanno aumentato i loro possesso d’oro.

Le banche centrali di molti paesi non occidentali stanno espandendo le loro riserve auree a causa delle persistenti preoccupazioni sul dollaro, l’euro e tutte le valute "fiat" in generale. L’oro rappresenta un’alternativa meno rischiosa alla maggio parte delle valute cartacee e un recente sondaggio il 71% dei banchieri centrali ha detto l’oro è stato un investimento più attraente in questo inizio 2012 di quanto non fosse attraente a inizio 2011.

La banca centrale turca ha alzato la proporzione di riserve richieste che le banche commerciali possono depositare in oro. Questo cambiamento ha alzato la quantità di oro in lingotti del paese nelle riserve ufficiali sino a quasi 210 tonnellate.

L’anno scorso le banche centrali hanno aggiunto 439,7 tonnellate d’oro alle loro riserve, la quantità più importante degli ultimi 50 anni, e simili numeri, se non addirittura superiori, sono previsti per il 2012, secondo l’opinione della maggior parte degli analisti e del World Gold Council.

L’oro conta per il 3,9% delle riserve di valute straniere del Mexico e per il 9,7% di quelle della Russia.

I dati del FMI dicono che le riserve d'oro della People’s Bank of China sarebbero ferme a marzo a sole 33,88 milioni di once (1054 tonnellate).

La cosa sembra altamente improbabile mentre sembra molto più verosimile che la Cina stia continuando a accumulare oro di nascosto e che la banca centrale cinese farà l’annuncio dell’incremento delle sue riserve d’oro solo quando lo riterrà opportuno.

lunedì 23 aprile 2012

la piramide inversa di Exter

|

| clicca per ingrandire |

Oggi negli ambienti finanziari sta circolando uno studio del professor Lew Spellman della University of Texas, intitolato: "Warren Buffett and the New Calculus of Gold".

Chi non vuole passare mezz'ora a leggersi tutto lo studio, può studiare la piramide inversa riportata nell'illustrazione: scendendo verso il vertice diminuisce la quantità di un bene ma aumenta la sua qualità, cioé il suo valore.

Questa piramide illustra bene la situazione della finanza moderna, con centinaia di trilioni di "collaterale" immaginario il cui vero proprietario non si scoprirà mai.

Alla resa dei conti, avrà valore solo ciò che è tangible, indiluibile e reale.

procurati oro e argento fisico, non carta

Sono decenni che Harvey Organ analizza da vicino i mercati dei metalli preziosi. La sua autorevollezza è dimostrata dal fatto che è stato chiamato a testimoniare davanti al comitato CTFC nel 2010 (da allora è ancora in corso l'inchiesta sulle manipolazioni dei prezzi dei metalli preziosi).

Harvey parla chiaro: i prezzi di oro e argento vengono manipolati al ribasso, nel pieno disprezzo di etica e regolamenti.

Nella lunga intervista del filmato che ho linkato sopra, Harvey spiega a Chris Martenson i meccanismi di questa manipolazione e prevede che questo complotto per schiacciare artificialmente i prezzi avrà termine presto.

Secondo Harvey può succedere di andare a dormire un giovedì sera con il prezzo dell'oro a 1670 dollari l'oncia per poi svegliarsi il venerdì mattina e scoprire che le banche sono chiuse, e che il prezzo dell'oro viene indicato a 3mila dollari/oncia ma non c'è nessuno disposto a venderlo a quel prezzo. Inoltre, il mercato del CME non riuscirà a mantenere gli impegni di consegna del metallo fisico a chi lo ha acquistato elettronicamente.

L'unico consiglio di Harvey è quello di comperare monete o lingotti di metallo fisico. Se avete in mano un pezzo di carta, quello è tutto ciò che possedete: svanirà in fumo.

Quindi comperate oggi il metallo fisico, ringraziando il mercato che vi permette di acquistarlo a un prezzo così basso.

sabato 21 aprile 2012

il denaro è debito, eccetto le monete

Da dove provengono i soldi?

By Paul Grignon, the creator of “Money as Debt”, the animated cartoon seen online by millions worldwide and available on DVD from moneyasdebt.net. This is a condensation of an article that may be downloaded from http://paulgrignon.netfirms.com/MoneyasDebt/Money_or_Credit.pdf

The simple answer to the title question is DEBT. Whether paper cash or numbers on a computer screen, all money (except coins) is “evidence of debt”.

What is "cash” and where does it come from? Cash can be the familiar paper stuff, or it can be credit at the national central bank which banks use to settle accounts between banks. “Credit cash” at the central bank is always convertible to “paper cash” upon demand.

So, where does cash come from? Is it just printed by the government as we are shown on TV?

NO. Cash is created out of thin air by the central bank of the country (which is often privately owned). The central bank can just have it printed for the cost of printing, by the government or privately. The central bank then uses this cash it creates out of thin air to buy interest-bearing public debt in the form of government bonds.

Government debt is perpetual and thus interest paid on it is perpetual. Therefore a good definition of cash might be: evidence of public debt on which taxpayers will be paying interest forever.

So what is credit? Everything else that isn’t cash.

Take for example your bank account. Your bank account tells you how much cash the bank OWES you if you demand it. It isn’t cash itself. All those numbers in bank accounts are just “promises to pay cash”, nothing more than IOUs created by banks. However, we typically think of these bank IOUs, or “checkbook money” as “money”.

Little wonder. This checkbook money, especially in electronic form, is much more convenient and secure than paper money. Therefore we can transact all of our business with these promises to pay cash instead of cash itself.

So… are there more promises to pay cash than there is cash to fulfill them? You bet. That is because banks usually make what they call “LOANS” by promising, rather than providing, cash.

With a base of “cash” usually much less than 8% of the total they will “loan”, banks create their so-called "loans" as “promises”. How? It is astonishingly simple.

You, the so-called borrower, sign a document that promises to pay the bank X amount of money over time plus interest on the outstanding balance. Your promise is backed by the collateral you agree to forfeit and the effort you will expend to earn the money. Your promise to the bank is an ASSET to the bank. To balance its books, the bank creates a matching LIABILITY. The bank promises the borrower X amount of “cash” on demand.

The “loan money” that the bank puts in the borrower’s account is not “cash”. It is an IOU. It need never be cash unless the borrower demands cash. And, because we accept these IOUs as money itself, and do almost all of our business trading these convenient and secure IOUs instead of inconvenient and risky cash, banks can safely issue many more IOU’s than there is cash to back them up.

Perhaps the simplest and most "magical" feature of this system is "net" transactions. Only the net differences of transactions between banks need to be paid in cash. In theory, if all the banks are getting as much bank credit coming in as is being withdrawn, all the IOUs balance each other out at the end of the day leaving a net difference of zero. No cash required at all, from anyone! In practice, banks are competing.

Winners can demand losers pay in cash. But that amount is still only a small proportion of the whole amount of credit issued. The exception to all this is coins. They don't begin as debt. The government Mint stamps them and the government sells them at face value to the banks, no returns. But coins are an insignificantly small part of today's money supply.

The significant thing about coins is that most people’s understanding of money has not yet developed much beyond the idea of coins, simple POSITIVE tokens of value.

They fail to see how we have been ensnared by a money system based on NEGATIVE shackles of debt. The current system pretends to be “money” but is, in truth, a financial black hole sucking us all in to seemingly inescapable control by our so-called “creditors. The truth we need to see is that WE are the real creditors, because it is WE who produce the real value in the world, not the banks.

la grande truffa del sistema bancario moderno

Fractional reserve banking, conjuring what they claim is 'money,' but that which is really debt (since there is nothing of inherent value backing it), from thin air, leveraging it up by many multitudes, getting a nation to endorse it as monopolistic fiat (and enforce the monopolistic recognition of it as such), is the problem.

If 95% of loans go bad (or more), the fractional reserve bankers lose nothing. They created this fiat money from nothing and received the protection of the nation in distributing fiat monopoly currency. Not

only do they lose nothing, they actually gain any real assets that

were pledged as collateral to securitize most of the loans that went

'bad'.

Repeat this process by first inflating the

money supply, getting people deeply indebted (many of whom weren't

indebted before), and soon enough, with enough cycles of this process, what

belonged to many will be concentrated in the hands of a few, all via

the sham that is fractional reserve banking.

It's the biggest scam in the history of mankind.

Once a person grasps this basic concept, they'll understand why

events have taken place as they have (Bretton Woods*; Plaza Accord;

Federal Reserve Act of 1913; closing of the gold standard in 1971*,

etc.), and they'll finally grasp how a select few have rigged the game

to be able to harvest assets continually, and concentrate wealth and

power, by doing nothing other than maintaining Deep Capture of a

nation's legislative and judiciary branches (and executive, in the case

of the U.S.) of government.

*On August 15, 1971, the United States unilaterally

terminated convertibility of the dollar to gold. As a result, "[t]he

Bretton Woods system officially ended and the dollar became fully fiat

currency, backed by nothing but the promise of the federal

government." This action, referred to as the Nixon shock, created the

situation in which the United States dollar became the sole backing of

currencies and a reserve currency for the member states. At the same

time, many fixed currencies also became free floating.

If you could print a currency at no cost, that had no instrinsic

value, and get the legal system to recognize it as the only legally

permissibly 'tender' to satisfy all debt, public and private, would you

print as much as you could, loan it out to as many entities and people

as you could, and sit back, not caring whether 90% or 9% of the loans

were repaid, since it cost you nothing to produce the loan, meaning that

you can only gain assets (securitized) and indebt institutions (create

indebted parties that you can then garnish), and literally lose not

one atom of anything of inherent value?

Further, if you had access to an entity that could do the above, and

you could borrow that currency at absurdly low interest rates, and

moreover, you had an express or at least implicit taxpayer guarantee

against losses (too big to fail), would you also not do exactly the

same?

If you're the former entity, you literally can lose nothing, no matter how reckless your actions or lending standards.

If you're the latter party, your risk of loss is inconsequential,

since you're backed by the taxpayers (involuntarily), and even if you

weren't, if you're a very large entity able to tap absurdly low interest

loans from the former, unless you are galactically idiotic on a level

that equals Lehman or beyond (where derivatives did them in, along with

a non-bailout), you'd be hard pressed to lose money if even -

completely hypothetical and arbitrary % - 20% of the cheap interest

money you borrowed and then re-loaned out wasn't paid back to you.

If you're the former, you have not only no risk, but you can't possibly lose anything, since your investment is nothing.

If you're the latter, your risk is incredibly small.

This is why our economy, under fractional reserve banking practices,

using currency created from thin air, tied to absolutely nothing of

inherent value, and bestowed monopoly status as legal tender, is a

factual, literal Ponzi Scheme.

This is why we had to close the gold standard, lest we couldn't show

"growth" (even though it was merely nominal, credit/debt based

transactions) in our official GDP going forward.

You don't even have to tie the fiat to gold in order to force the

economy to produce honest numbers and detect the real level of economic

growth or contraction: tie the currency to anything that has inherent

value, and that can be stored, and that isn't infinite in quantity.

The mind bender part for the newly initiated (as I was at one time)

to the Matrix is that there's no real 'debt' from the perspective of the

fractional reserve central bank; it's hard for those steeped in

conventional economics to rip out the notion from their brain that the

fractional reserve central bank can't lose anything (they didn't lend

anything of value or that cost them anything - they have ZERO skin in

the game), and that their favored entities that are TBTF have only

slightly less risk (because they will always be able to socialize their

losses via taxpayer bailouts in the wake of busts, while they retain

their ill-gotten gains during the booms), and that what most refer to as

debt in this system is only a liability for the debtor. If the debtor

doesn't repay what was they borrowed (a monopoly currency that cost the

lender nothing to produce), they can lose their farm, construction

equipment, home, machinery, infrastructure, vehicle, etc. that was used

to securitize or collateralize the loan, or even if the loan was

unsecuritized, they can at least see their revenue or wages garnished,

be sent into involuntary bankruptcy (where their general pool of assets

will be seized upon by creditors, including lenders), and squeezed in

other ways.

The only way to avoid this is to not play the game. During crack up

booms, you miss out on fiat-based gains, if you don't play the game, and

the incentive for playing that game is that if your timing is correct,

you can get rid of all debt and convert the excess fiat gains into

hard assets having inherent value or other things of inherent value,

before the fractional reserve alchemists induce another

inflationary-deflationary (or vice-versa) harvest.

If one were fortuitous enough to play the game, and have the skill

and/or luck to convert fiat gains into real wealth before the boom turns

to bust, they'd probably be idiotic to repledge their real wealth

assets as collateral for loans ever again (I say probably, because there

are exceptions to every general rule, but these people would have to

be extremely smart, competent and or connected to the alchemists in

such a way that they'd be assured a bailout in the event of another

bust whereby their real assets are pledged as collateral for fiat

loans).

The Harvest is the end game for the fractional reserve bankers and their minions. As just one example

of the rape that is harvest, even generations of families that were

land rich (let's say a family that has owned two square miles of prime

farmland yielding high value crops for three generations, carrying no

debt) can find that an economic downturn suddenly forces them to take

the step of obtaining a loan, pledging their farm and equipment as

collateral, in the belief that the loan will allow them to survive the

downturn and become more profitable at some future point - they're now

'harvestable.'

By pledging real assets to secure a loan of fiat money (conjured from

thin air at no cost), one is playing right into the hands of The Money Masters.

venerdì 20 aprile 2012

catastrofe finanziaria garantita dalla costituzione

|

| clicca per ingrandire |

L'Apocalisse ?

In Italia una catastrofe finanziaria è da ieri garantita nella Costituzione stessa

Il Senato ha approvato in seconda lettura e con la maggioranza dei due terzi dei parlamentari (dunque senza richiedere un referendum confermativo) la legge che introduce nella nostra Costituzione l’obbligo del bilancio in pareggio. A distanza di meno di 24 ore il governo ha varato il Documento di Economia e Finanza (Def) che sancisce che l’obiettivo del pareggio di bilancio non verrà raggiunto nel 2013, come il nostro Paese si era impegnato a livello europeo, ma, nella migliore delle ipotesi nel 2015...

Imporre per legge, nella Costituzione addirittura, che lo stato spenda di meno di quello che incassa e includendo nelle spese anche circa 70 miliardi di euro l'anno di interessi, è simile come soluzione a cercare di fermare un autobus che abbia rotto il freno buttando gente sotto le sue ruote. La nostra Costituzione da ieri contiene l'harakiri economico. Non è un modo colorito di esprimerssi, vedi la notizia di due giorni fa ("Non trovo lavoro»: a 20 anni fa harakiri"). Negli anni '60, '70 e '80 non succedeva.

L'Elite Globale finanziaria che ha in mano i mass media ha deciso di sacrificare qualche milione di italiani, spagnoli, greci, portoghesi perchè pensa che poi ci sono decine di milioni di cinesi, indiani, turchi, indonesiani...per sostituirli.

Fissarsi sulla differenza tra spese dello stato e tasse, un numero che è solo il 3 o 6% del PIL e totalmente irrilevante logicamente, è assurdo e demenziale. E' una credenza come quella degli aztechi, maya e inca che se non facevi sacrifici umani il raccolto sarebbe stato un disastro, come quelle nei vaticini degli oracoli greci, negli elfi, nelle streghe, nella terra che gira intorno al sole.

Tutto questo è stato spiegato con alcune dozzine di pezzi qui, vedi ad esempio:

Sfatare il Mito del Deficit

La Trappola del Debito

In ogni caso, anche senza voler capire come funziona veramente il debito, basta notare che l'Italia ha MENO DEBITO, se guardi al totale (debito di famiglie, imprese, banche e stato) degli altri paesi. Ma anche un bambino dovrebbe capire che dei quattro soggetti economici quello che ha meno problemi a finanziarsi è lo stato. I paesi che si dovrebbero preoccupare veramente sono quelli le cui famiglie, imprese e banche sono più indebitate (vedi tabella sopra).

fonte: cobraf.com

giovedì 19 aprile 2012

chi possiede oro se lo tenga ben stretto

Richard Russell autore della newsletter finanziaria Dow Theory pochi giorni fa ha rilasciato un’interessante quanto apocalittica previsione.

“tenete da parte molto contante, investite i vostri risparmi in oro e argento fisico e attendete il corso degli eventi. Preparatevi ad una ondata di criminalità – un ampio segmento della popolazione farà tutto ciò che può e tutto cio’ che sarà loro possibile, al fine di ottenere il cibo. Vi sarà un impoverimento generale e un popolo a corto di soldi, a causa della persistente crisi economica, può divenire disperato e agire contro ogni legge”.

Richard Russell continua:

“Se il governo non fornirà alcun serio e ulteriore stimolo all’economia reale, ma introdurrà tramite le Banche Centrali le solite iniezioni massicce di QE (allentamento monetario, espansione della valuta), tutto ciò alla fine ci condurrà a una situazione estenuante (stressante) a livello di tessuto economico, probabilmente diventando tossica a partire dagli anni 2015 al 2017. In questo periodo, in ultima analisi, vedremo forti pressioni al ribasso sul dollaro, con un crollo del mercato azionario e obbligazionario.

Chi già possiede oro se lo tenga ben stretto. Da oggi al periodo che sopra ho indicato (2015 -2017) vedremo il collasso catastrofico di tutte le valute “fiat” ovvero a corso forzoso. L’Oro salirà alle stelle. Preparatevi per un’ondata di criminalità e violenza.Se il governo e le Banche Centrali continueranno a fornire stimoli monetari senza una vera crescita nell’economia reale, il Sistema finanziario andrà incontro alla fine della moneta a corso forzoso e, probabilmente, dovremo organizzare un nuovo sistema monetario e un nuovo sistema di governo. Europa e Asia dovranno entrambi attraversare un periodo di caos. L’immigrazione verso gli Stati Uniti sarà enorme.

La zona euro si sfalderà. Tornerà in vigore il sistema del baratto. Immobiliare, oro, argento e diamanti saranno i veicoli principali di ricchezza.

La zona euro si sfalderà. Tornerà in vigore il sistema del baratto. Immobiliare, oro, argento e diamanti saranno i veicoli principali di ricchezza.

***

La visione di Russell è indirizzata verso la fine del sistema economico attuale basato sul dollaro americano come valuta dominante. Questa “morte” a suo modo di vedere porterà a grossi rialzi sui metalli preziosi e sui diamanti. In particolare consiglia anche di accumulare azioni con lauto dividendo, anche se prevede un crollo del mercato azionario e obbligazionario nel momento in cui vi sarà il probabile collasso del sistema monetario.

mercoledì 18 aprile 2012

fuga di capitali da Italia e Spagna

Nel solo mese di marzo, circa € 65 miliardi lasciano la Spagna per altri paesi della zona euro. Nei sette mesi antecedenti a febbraio, i debiti rilevanti delle banche centrali di Spagna e Italia sono aumentati di 155 miliardi di euro e 180 miliardi di euro rispettivamente. Nello stesso periodo, le banche centrali di Germania, Paesi Bassi e Lussemburgo hanno visto i loro crediti verso altre Banche Centrali dell’Eurozona lievitare di circa 360 miliardi di euro.

In sostanza, le banche centrali dei tre paesi sopraindicati si sono presi carico di € 789 miliardi che una volta erano nei cosiddetti PIIGS, alias Italia , Spagna, Grecia ecc.

La morale è semplicissima. Si stanno creando dei disequilibri pazzeschi. Gli sforzi fatti in ambito BCE risultano assolutamente insufficienti e per certi versi inefficaci. Alla fine i vari LTRO in versione 1 e 2 hanno avuto come unico effetto quello di far investire le banche di Italia e Spagna in modo più pesante sul debito proprio nazionale. Ma NULLA è stato risolto, anche nell’ambito della fiducia, visto che dall’estero gli investimenti in questi paesi NON sono ripartiti.

Le misure di austerity inoltre, severe e richieste dal nuovo patto fiscale (fiscal compact), stanno facendo peggiorare le cose, rallentando ulteriormente la crescita economica necessaria per i paesi più dissestati, crescita che invece dovrebbe cercare di essere più “virtuosa”, altrimenti come lo si ripaga il debito.

E poi l’EFSF e futuro ESM è inadeguato, con solo circa 600 miliardi di euro in termini di capacità, mentre per coprire il fabbisogno di Italia e Spagna, si necessita di una copertura REALE superiore ad 1 trilione di euro, nei prossimi cinque anni.

Quindi, i vertici dell’Unione Europea, in primis la Germania, devono cambiare registro ed approccio. I metodi finora usati, sono insufficienti. Ve lo dimostro tutti i giorni con nuove analisi. E l’approccio diverso deve essere anche del FMI e di tutte le organizzazioni mondiali.

NON si può più ignorare la realtà.Bisogna affrontarla con realismo e concretezza, prima che sia troppo tardi, in quanto se questi flussi continueranno in modo unidirezionale, arriveremo al collasso. Ed è inutile dirlo che a pagare questi squilibri non saranno solo i PIIGS…ma anche la Germania stessa.

Vengono i brividi al pensiero di come sia stata gestita la crisi, e soprattutto la leggerezza con cui l’Unione Europea è stata fatta, senza pensare a cosa poteva succedere (pro e contro). E ora che il peggio sta avvenendo, l’ultima cosa da fare è proprio quella di “ignorare” la realtà. Signori, più che scriverlo in un post e denunciare giornalmente le gravi inefficienze del sistema, io non so più che fare.

D.T.

fonte: Intermarket & More

avvertimento dal FMI

ieri il Fondo Monetario Internazionale ha lanciato l'allarme: c'è il rischio di un colalsso dell'euro e di “panico ai massimi livelli nei mercati finanziari”

Le Banche Centrali più prudenti stanno preferendo l'oro e abbandonando l'euro

The Eurozone could break up and trigger a “full-blown panic in financial markets and depositor flight” and a global economic slump to rival the Great Depression, the IMF warned yesterday.

In its World Economic Outlook report, the International Monetary Fund said the collapse of the crisis-torn single currency could not be ruled out.

It warned that a disorderly exit of one member country would have untold knock-on effects.

"The potential consequences of a disorderly default and exit by a euro area member are unpredictable... If such an event occurs, it is possible that other euro area economies perceived to have similar risk characteristics would come under severe pressure as well, with full-blown panic in financial markets and depositor flight from several banking systems," said the report.

"Under these circumstances, a break-up of the euro area could not be ruled out."

“This could cause major political shocks that could aggravate economic stress to levels well above those after the Lehman collapse," said the report.

The risks outlined by the IMF are real and are being taken seriously by central banks who are becoming more favourable towards diversifying foreign exchange reserves into gold.

Central bank reserve managers responsible for trillions of dollars of investments are shunning euro assets and questioning the currency’s haven status because of the region’s sovereign debt crisis, research has found, according to the FT.

Among the most conservative of investors, central bankers have tended to keep much of their fx reserves in high quality euro and dollar denominated assets, such as government bonds.

However, a survey of reserve managers at 54 central banks responsible for portfolios worth $6 trillion, almost half the world’s total, signals that the sovereign debt crisis has sparked a reversal of that trend.

More than three-quarters said the sovereign debt crisis has had a profound impact on their reserve management strategy, with their central banks pulling back from eurozone counterparties and reconsidering attitudes toward the single currency.

Signifying the mood of caution among the world’s central bankers, 71% of those polled said gold was a more attractive investment than it had been at the start of last year. Central banks made their largest purchases of gold in more than four decades last year and have continued to buy the precious metal in the early months of 2012.

Central bank demand is set to continue and may accelerate as the global debt crisis deepens in the coming months.

Le Banche Centrali più prudenti stanno preferendo l'oro e abbandonando l'euro

The Eurozone could break up and trigger a “full-blown panic in financial markets and depositor flight” and a global economic slump to rival the Great Depression, the IMF warned yesterday.

In its World Economic Outlook report, the International Monetary Fund said the collapse of the crisis-torn single currency could not be ruled out.

It warned that a disorderly exit of one member country would have untold knock-on effects.

"The potential consequences of a disorderly default and exit by a euro area member are unpredictable... If such an event occurs, it is possible that other euro area economies perceived to have similar risk characteristics would come under severe pressure as well, with full-blown panic in financial markets and depositor flight from several banking systems," said the report.

"Under these circumstances, a break-up of the euro area could not be ruled out."

“This could cause major political shocks that could aggravate economic stress to levels well above those after the Lehman collapse," said the report.

The risks outlined by the IMF are real and are being taken seriously by central banks who are becoming more favourable towards diversifying foreign exchange reserves into gold.

Central bank reserve managers responsible for trillions of dollars of investments are shunning euro assets and questioning the currency’s haven status because of the region’s sovereign debt crisis, research has found, according to the FT.

Among the most conservative of investors, central bankers have tended to keep much of their fx reserves in high quality euro and dollar denominated assets, such as government bonds.

However, a survey of reserve managers at 54 central banks responsible for portfolios worth $6 trillion, almost half the world’s total, signals that the sovereign debt crisis has sparked a reversal of that trend.

More than three-quarters said the sovereign debt crisis has had a profound impact on their reserve management strategy, with their central banks pulling back from eurozone counterparties and reconsidering attitudes toward the single currency.

Signifying the mood of caution among the world’s central bankers, 71% of those polled said gold was a more attractive investment than it had been at the start of last year. Central banks made their largest purchases of gold in more than four decades last year and have continued to buy the precious metal in the early months of 2012.

Central bank demand is set to continue and may accelerate as the global debt crisis deepens in the coming months.

martedì 17 aprile 2012

terminano 4 cicli di lungo periodo

Tra l'anno 2010 e il 2020 terminano quattro importanti cicli di lungo periodo.

1. (linea blu) il ciclo di espansione/rinuncia del credito, noto anche come ciclo di Kondratieff cycle. Il credito si espande quando è costoso e viene investito in beni che producono ricchezza. Il credito raggiunge un eccesso quando costa poco e viene sprecato in cattivi investimenti, poi con il venir meno dei collaterali arriviamo alla fase di rinuncia, quando i cattivi crediti vengono registrati in bilancio come perdita.

Il ciclo di espansione iniziato alla fine della 2a Guerra Mondiale è terminato e stiamo entrando nella fase di crollo/rinuncia. 2. (linea viola) il ciclo "generazionale" diquattro generazioni - o 80 anni - descritto dal libro The Fourth Turning. La storia americana è segnata da cicli di 80 anni di crisi e di trasformazioni profonde: 1860 (Guerra Civile), 1940 (guerra mondiale e impero globale) mentre per il perido che finirà nel 2020 è prevista l'implosione del modello di Stato-salvatore basato sul debito e su una economia basata sulla finanza.

3. (line rossa) il ciclo di 100 anni di inflazione-deflazione descritto nel libro-capolavoro The Great Wave: Price Revolutions and the Rhythm of History. Il prezzo del pane rimase pressoché costante in Gran Bretagana per tutto il 19esimo secolo. Il 20esimo secolo, invece, è stato caratterizzato dall'inflazione, con il dollaro USA che ha perso il 96% dal 1903. Un'altra caratteristica di questo ciclo è la stagnazione degli stipendi: la gente guadagna di meno anche quando sale il prezzo dei generi di prima necessità, seguendo una dinamica che porterà certamente a crisi politiche e sollevazioni popolari.

Nella fase finale di un ciclo di inflazione si assiste alla distruzione delle valute "fiat" (cioé non basate su oro o su altri beni concreti), con i fenomeni di iperinflazione e di totale perdita di fiducia verso il denaro stampato su carta.

4. (linea verde) il picco del petrolio: non significa l'esaurimento delle scorte petrolifere bensì che la produzione di petrolio non riesce più ad aumentare per soddisfare la richiesta, per poi iniziare a calare nonostante l'entrata in funzione di nuovi giacimenti.

venerdì 13 aprile 2012

banche italiane e spagnole in affanno

|

| prestiti BCE alle banche Ital. e Spagnole |

Oggi la Spagna ha pubblicato i dati dei prestiti ottenuti dalle sue banche nel mese di marzo dallo Eurosystem.

I finanziamenti ottenuti dalle banche spagnole sono cresciuti di miliardi di euro, raggiungendo lo stesso totale ottenuto dalle banche italiane, ovvero 227,6 miliardi di euro, un nuovo record e una crescita del 50% rispetto ai152 miliardi di euro di febbraio. Lo spread dei titoli di stato spagnoli verso il Bund è salito a 418 bps. Il rendimento che lo stato italiano deve offrire oggi per i BTP a 10 anni è salito al 5,47%.

Queste cifre confermano che le banche dei paesi periferici della zona euro non sono ancora saltate solo per gli interventi straordinari della BCE.

giovedì 12 aprile 2012

che fine ha fatto l'oro di bankitalia ?

Nell'ultimo rapporto pubblicato da Bankitalia, si nota che scendono le riserve, con un calo di oltre 5,5 miliardi fra i 140,722 miliardi di fine febbraio e i 135,179 miliardi di fine marzo.

A scendere, in particolare, sono state le riserve in oro, diminuite in valore di 5,669 miliardi a 98,123 miliardi al 31 marzo 2012. Si vendono l’oro e senza dire niente ai cittadini! Dov’è finito quell’oro: venduto ai russi o ai cinesi, avidi compratori di riserve auree in questo momento? Oppure è andato in pegno alla Bce come collaterale di qualcosa, su richiesta della Bundesbank sempre più terrorizzata dalle perdite potenziale del programma Target 2? Una cosa è certa, l’operazione non nasce dall’emergenza. Lo scorso novembre, infatti, fecero scalpore per qualche ora le dichiarazioni del presidente della Commissione parlamentare per l’Europa del Parlamento tedesco, Gunther Krichbaum, in un’intervista al quotidiano “Rheinischen Post”: per ridurre il debito pubblico, l’Italia deve mettere in vendita una parte delle riserve auree. (...)

Signore e signori, questi si vendono l’oro (può essere un’alternativa, ma è sempre l’ultima e comunque andrebbe quantomeno annunciata e discussa in Parlamento) mentre le banche incassano e gioiscono: attenzione, la strada che abbiamo intrapreso è decisamente greca. E con la Spagna destinata a ristrutturare in parte il debito entro l’autunno, rischiamo davvero grosso.

Mauro Bottarelli

fonte: rischiocalcolato.it

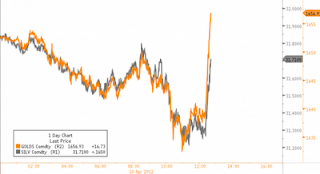

si parla nuovamente di QE3

Oggi negli USA si torna a parlare della fase 3 di "Quantitative Easing" (cioé iniezione di liquidità) da parte della Federal Reserve. Il prezzo dell'oro si impenna subito oltre 1670 dollari/oncia.

zero per sempre

Nel lontano 16 Dicembre 2008, in piena tempesta post-crack Lehman, la FED applicò l'ennesimo taglio dei tassi portandoli "eccezionalmente" a un range tra lo 0% e lo 0,25%.

Pensate che solo 15 mesi prima i tassi della FED stavano al 4,75% ...

Poi a fine 2008 la Bolla esplose di botto (dando alcuni preavvisi già nel 2007)

e la FED fu costretta a portare velocemente i tassi a ZERO

adottando "eccezionalmente" una strategia di ZIRP (Zero interest rate policy)

Eccezionalmente si diceva....per un breve periodo di tempo si diceva...

Anche perchè tenere i tassi a zero è una politica estrema

che, usata come terapia per contenere l'esplosione di una Bolla precedente,

rischia di creare delle ab-normi anomalie e delle Bolle ancor più pericolose...

Ebbene...sono passati quasi 3 anni e mezzo ed i tassi della FED sono sempre a ZERO...

in via del tutto eccezionale naturalmente.....:-)

Addirittura la FED ha già dichiarato che userà lo ZIRP fino al 2013...che poi è diventato 2014...e che pare stia diventando il 2015....

In totale sarebbero 7 anni consecutivi di tassi a zero...

una cosa mai vista nella Storia dell'Uomo e delle politiche monetarie,

l'esperimento più azzardato di sempre per cercare di evitare di pagare il conto....

articolo completo su: ilgrandebluff.info

Pensate che solo 15 mesi prima i tassi della FED stavano al 4,75% ...

Poi a fine 2008 la Bolla esplose di botto (dando alcuni preavvisi già nel 2007)

e la FED fu costretta a portare velocemente i tassi a ZERO

adottando "eccezionalmente" una strategia di ZIRP (Zero interest rate policy)

Eccezionalmente si diceva....per un breve periodo di tempo si diceva...

Anche perchè tenere i tassi a zero è una politica estrema

che, usata come terapia per contenere l'esplosione di una Bolla precedente,

rischia di creare delle ab-normi anomalie e delle Bolle ancor più pericolose...

Ebbene...sono passati quasi 3 anni e mezzo ed i tassi della FED sono sempre a ZERO...

in via del tutto eccezionale naturalmente.....:-)

Addirittura la FED ha già dichiarato che userà lo ZIRP fino al 2013...che poi è diventato 2014...e che pare stia diventando il 2015....

In totale sarebbero 7 anni consecutivi di tassi a zero...

una cosa mai vista nella Storia dell'Uomo e delle politiche monetarie,

l'esperimento più azzardato di sempre per cercare di evitare di pagare il conto....

articolo completo su: ilgrandebluff.info

euro che ricomincia a scendere ?

|

| clicca per ingrandire |

Ma come è possibile che l’Euro sia ancora lì dov’è e non sia ancora crollato contro USD? C’è dietro la mano della FED che vuole tenere alto il tasso di cambio per far beneficiare le esportazioni degli USA?

Il canale discendente di medio periodo è sempre valido, quindi la tendenza è per una rivalutazione dl Dollaro USA. Però, con una Spagna, un Portogallo e diciamolo pure, un’Italia in difficoltà, con un’economia che fa acqua da tutte le parti, con un bond unico che funge da safe haven (bund), sorprende che il Cross EUR USD non sia in area quantomeno a 1.25.

Dopo una più attenta analisi, mi sembra di vedere nel sopraindicato grafico un segnale molto importante.

Area 61.8% di Fibonacci, un supporto che pesa tantissimo, dove passa anche il cloud, dove il cross EUS USD ha fatto una serie di minimi, insomma un muro che più volte è stato testato.

L’impressione è che quando il supporto verrà rotto, il calo possa essere anche violento e repentino. Basterà un rumors, una notizia sulle banche sullo spread, sul sistema dell’Eurozona, sul fondo salva Stati (che è insufficiente per mettere in sicurezza i PIIGS): insomma, se quell’atmosfera di fiducia veerrà nuovamente intaccata il muro dell’area 1.305 potrebbe saltare con violenza. E a quel punto il balzo ai minimi (1.26) sarebbe quasi naturale.

D.T.

fonte: intermarket & more

mercoledì 11 aprile 2012

primi segnali di cedimento da parte di JPM

L'enorme manipolazione del prezzo dell'argento sta per finire?

Ms. Blythe Masters, head of commodities for JPMorgan, gave very reasonably-sounding explanations to the allegations of silver manipulation. But they were very simple explanations offered in the blink of a TV sound bite. To those convinced that silver is not manipulated, her words explained all. To those convinced that silver is manipulated, her statements were false and misleading. That’s because the questions and answers in the TV segment were prepared and scripted. But because they only barely penetrated the surface, they fell far short of setting the matter to rest.

The great thing is that this can be resolved with just a little further explanation. You see this is not an instance of he said, she said. This is a case of fact and commodity law and the right questions and answers. So let’s drill down to the answers given to see if they really addressed the allegations.

The main theme advanced by Ms. Masters is that JPMorgan holds no unhedged silver positions and all its short positions are a direct result of offsetting client positions in the OTC or swaps market. Therefore, it matters little to JPMorgan whether the price of silver rises or falls. For the sake of argument, let me stipulate for the moment that JPMorgan has offsetting client positions behind their big net short position on the COMEX. I don’t believe there are truly legitimate client positions backing JPMorgan’s COMEX short position, but let’s set that aside for a moment while I try to show that client offsetting positions or not, JPMorgan’s COMEX short position is still manipulative. JPMorgan claims they are not manipulating silver, but those are just words. Their actions are quite different. What’s more important, words or actions?

The allegations against JPMorgan for silver manipulation are centered on their concentrated short position on the COMEX. Nothing more, nothing less (aside from HFT). Claiming there were some unspecified client positions offsetting the concentrated short position doesn’t alter, in any way, the fact that the concentration still exists. The point is not the nature of what may be responsible for the concentrated short position, but the concentrated position itself. Even if JPMorgan owned every ounce of silver they held short on the COMEX in physical form, holding 25% or so of any licensed futures market would be manipulative to the price, in and of itself. It doesn’t matter what excuse is given for holding an excessively concentrated market share; such a market share would be manipulative.

If a single trader held a 25% share of any other major futures market, say in crude oil or corn, there would be emergency meetings and decrees to break that concentration before the sun went down. Farmers would be descending on Washington, DC in tractors if a New York big bank held a short position equal to 25% of the Chicago Board of Trade’s corn futures market. It wouldn’t matter one wit to the regulators what was behind the position. Such a market share in a major commodity futures market would be unthinkable. But 25% has been JPMorgan’s usual share of the net COMEX silver (minus spreads) since it took over Bear Stearns and often it has been much larger than 25%. JPMorgan can’t deny that market share in silver as that is borne out in government statistics, so it is doing the next best thing - trying to change the issue into what may be behind the position. What’s behind the position doesn’t matter; the position itself matters.

I’ve often said that I think JPMorgan is stuck with their excessively concentrated silver short position on the COMEX. This TV attempt to explain it all away strengthens my conviction. The thing about the concentrated short position is that there has always been one big silver short holder on the COMEX. It started with Drexel Burnham, got moved to AIG Trading, on to Bear Stearns and, finally, to JPMorgan. My sense is that it won’t be passed on again. JPMorgan is the final holder and I sense them knowing that may be behind the attempt to explain it away. Never, in the 25 years I have been engaged in attempting to end the silver manipulation, has there ever been a public acknowledgement from the big silver short. There is one now.

If holding a giant COMEX short position is such a sweet deal, why wasn’t JPMorgan holding such a position prior to Bear Stearns’ demise? If legitimate client positions stand behind JPM’s short position that implies most of the world’s silver hedgers only do business with JPM, no one else. Why aren’t other banks and financial institutions looking to compete with JPMorgan on the short side of silver and edge them out? That’s because no other firm wants to get stuck like JPM is stuck and reduced to offering flimsy excuses to pre-arranged softball questions on TV.

Ted Butler

martedì 10 aprile 2012

oro e argento verticali

Gli investitori stanno finalmente spostandosi dalla "sicurezza" delle azioni Apple alla nuova "sicurezza" di oro e argento?

Notare anche l'impennata dei prezzi del GOFO (Gold Lease rates) al livello più alto da luglio 2011.

banche in crisi: - 15% in un mese

Stoxx 600 Banks: rottura netta della linea di tendenza. Cambia lo scenario per il settore.

Come ho spiegato più volte, se parliamo di trend di borsa, non possiamo non considerare seriamente la situazione del settore più influente ed importante, quello bancario.

L’indice benchmark a livello europeo, lo Stoxx 600 banks, ci presenta oggi un grafico molto importante ed interessante, che va a confermare lo scenario già descritto da Gremlin che, con il suo Short Europa sta regalando performance che ormai raggiungono il 20% in pochi giorni. Questione di fortuna? Sta a voi giudicare.

D.T.

L’indice benchmark a livello europeo, lo Stoxx 600 banks, ci presenta oggi un grafico molto importante ed interessante, che va a confermare lo scenario già descritto da Gremlin che, con il suo Short Europa sta regalando performance che ormai raggiungono il 20% in pochi giorni. Questione di fortuna? Sta a voi giudicare.

D.T.

sabato 7 aprile 2012

Turchia a caccia di oro

Cosa succede all'oro che è un poco sceso ? Sì è sceso assieme alle borse, al petrolio e a molte valute rispetto al dollaro negli ultimi quindici giorni.

Ma non bisogna preoccuparsi. Ad esempio ecco una notizia positiva per chi investe in oro.

Ma non bisogna preoccuparsi. Ad esempio ecco una notizia positiva per chi investe in oro.

La settimana scorsa in Turchia che sarebbe già "la prossima Grecia" se non avesse la fortuna di avere la sua valuta invece di essere incastrata nel marco (pardon, euro) perchè ha un deficit estero del 10% del PIL. Il governo turco ha annunciato che vuole ritirare l'oro che i cittadini hanno in casa propria o in cassetta di sicurezza allettandoli con "certificati auriferi" in lira turca apparentemente a buone condizioni. Il piano del governo è convincere a portare l'oro fisico che le famiglie hanno da qualche parte in banca e ricevere in cambio "certificati auriferi" garantiti dal governo che rappresentano questo oro.

Curioso piano no ? Che ragione mai avrà il governo turco per offrire questi certificati in lira turca per farsi consegnare dell'oro ? Non sarà che se poi succede qualche guaio la gente si ritrova in mano il pezzo di carta e il governo ha delle riserve auriferee di oro in mano ? Noooo.. certo che no, ci deve essere un altro motivo di sicuro, forse vogliono evitare che gli vengano i ladri in casa a tenerci dell'oro.

Sembra che Mario Monti abbia telefonato al governo turco per chiedere dettagli del piano che vuole inserire nella sua prossima finanziaria ;-)

G.Z.

fonte: cobraf.com

Curioso piano no ? Che ragione mai avrà il governo turco per offrire questi certificati in lira turca per farsi consegnare dell'oro ? Non sarà che se poi succede qualche guaio la gente si ritrova in mano il pezzo di carta e il governo ha delle riserve auriferee di oro in mano ? Noooo.. certo che no, ci deve essere un altro motivo di sicuro, forse vogliono evitare che gli vengano i ladri in casa a tenerci dell'oro.

Sembra che Mario Monti abbia telefonato al governo turco per chiedere dettagli del piano che vuole inserire nella sua prossima finanziaria ;-)

G.Z.

fonte: cobraf.com

venerdì 6 aprile 2012

lo schema Ponzi del debito pubblico

LO SCHEMA PONZI DEL DEBITO PUBBLICO E LA GRANDE TRUFFA FINANZIARIA DEL PROFESSOR MONTI

A meno di cambiamenti radicali nella struttura portante dell’eurozona (unione fiscale, banca centrale pubblica, nuovo governo centrale che si occupa dei trasferimenti finanziari all’interno dell’area monetaria), il conto alla rovescia per la fine dell’euro è già partito da un bel pezzo.

La certezza di questa affermazione risiede nel meccanismo anomalo di circolazione dei capitali nei paesi dell’eurozona e dal modo utilizzato dai tecnocrati e dai politici europei per mantenere in vita questo schema ampiamente squilibrato e disfunzionale: alla base di tutta la piramide del debito c’è soltanto la capacità dei cittadini europei di procurarsi reddito da soli offrendosi ai mercati a qualunque prezzo e la loro volontà di continuare a pagare le tasse. Nel caso in cui uno di questi due fattori o entrambi vengano meno, come accade oggi che siamo nel pieno di una spirale recessiva, l’immenso edificio d’argilla è costretto ad implodere miseramente, perché non esiste nessuna entità terza economica o politica (quello che un tempo chiamavamo stato o governo federale) che possa compensare e alleggerire i sacrifici dei singoli cittadini, creando una barriera e un filtro fra questi ultimi e il mercato. (...)

Nel caso dell’Italia e dei paesi dell’eurozona, diversamente dagli USA, il debito pubblico è una grandezza di primaria importanza perché lo stato non ha la certezza di poterlo ripagare essendo denominato in una moneta straniera (l’euro) e il governo deve assicurare continuamente tutti gli investitori che sarà in grado di rimborsarlo fino all’ultimo centesimo, tramite il prelievo fiscale.

In questi giorni il nuovo primo ministro esattore e curatore fallimentare, nonché allibratore e truffatore, Mario Monti sta facendo una maratona da Wall Street a Seoul a Tokyo a Pechino, con la sua inseparabile valigetta in mano, per convincere gli investitori ad acquistare i suoi prodotti finanziari tarocchi e ad entrare nella catena di Sant’Antonio dei titoli di stato italiani, ricevendo in cambio molte strette di mano ma tanto scetticismo: vedete non tutti gli investitori sono stupidi come sembrano e capiscono spesso al volo per intuito, a naso, dove c’è puzza di truffa. Il professore Mario Monti sarà pure una persona rispettabile e seriosa, ma ciò non toglie che l’investimento che propone non ha neppure lontanamente le caratteristiche di un buon affare. Anzi. E’ una truffa in piena regola.

Quando uno fa un investimento crede nella capacità del beneficiario di utilizzare questi soldi in modo produttivo ed efficace per ricavarne un profitto. Se uno investe in una azienda, a meno che non lo fa per fini speculativi di breve termine, crede che quella azienda potenzierà la sua struttura, aumenterà le vendite, migliorerà le sue quotazioni internazionali. Se uno investe in uno stato, crede che lo stato in questione spenderà questi soldi per migliorare le infrastrutture, sostenere le aziende, aumentare la produzione interna, il turismo e le esportazioni e infine ripagare gli investitori che hanno creduto in quello stato. Ma quando uno investe in un stato solo per ripagare i vecchi investitori è chiaro che entra in un meccanismo perverso che è ai limiti della legalità ed in un altro contesto l’intermediario o l’allibratore, che in questo caso è lo stato italiano, sarebbe già stato incriminato per truffa finanziaria internazionale.

fonte e articolo completo: tempesta-perfetta.blogspot.it

mercoledì 4 aprile 2012

la Cina ha fame di oro

Questo mese, la Hong Kong Census and Statistics ha riferito che la Cina ha importato 102,7789 Kili di Oro da Hong Kong nel mese di Novembre 2011, in aumento rispetto ad Ottobre 2011 di ben 86,299 Kili. Gli analisti ritengono che la Cina nel 2011 abbia comprato circa 490 tonnellate d’oro, quasi il doppio rispetto all’importo stimato nel 2010.

Oggi sappiamo che la Cina ha ancora molto debito USA tra le sue riserve. E’ enorme il numero di Titoli di Stato Americani che i Cinesi hanno acquistato in questi anni. Come se non bastasse, la Cina possiede anche numerose riserve in valuta di altri paesi (dunque non solo in valuta USA).

Tra gli evidenti macro-processi in atto da diversi anni vi entra di diritto la corsa delle Banche centrali di tutto il mondo a svalutare la propria valuta. Stiamo assistendo ad una guerra alla svalutazione, dove si cerca di risollevare le economie con una valuta piu’ debole (se la mia valuta e’ debole, questo sara’ un incentivo per i paesi esteri ad acquistare merci a buon prezzo dal mio paese).

Questo sta creando piu’ di un grattacapo alla Cina, che evidentemente prezza in misura sempre piu’ elevata il rischio di ritrovarsi (in un vicino futuro) con tanta carta straccia fra le sue riserve.

Infatti piu’ le Banche centrali svalutano le loro valute, e piu’ perde di valore l’ammontare di riserve in valuta estera detenuto dalla Cina. Se per assurdo domani tutte queste valute dovessero valere zero, la Cina si accorgerebbe che gran parte dei suoi assetts sarebbero volati via (perche’ non varrebbero piu’ nulla).

Ecco perche’, a mio modo di vedere, la Cina da diversi anni sta accumulando ingenti quantita’ di Oro fisico. E continuera’ a farlo! In questo modo puo’ prendere due piccioni con una fava:

piccione n.1) Ribilanciare le sue riserve (diminuendo il peso che oggi hanno i titoli di Stato USA e le altre riserve in valuta estera e aumentando il peso dell’Oro)

piccione n.2) Diventare il paese con la piu’ alta riserva di Oro del mondo. Questo la portera’ ad essere la potenza mondiale dominante dell’immediato futuro.

La Cina ad oggi è il produttore di Oro numero 1 a livello mondiale, ed è anche il principale acquirente di Oro. Credo che la Cina nei prossimi anni creera’ la piu’ grande posizione in Oro di tutto il mondo.

Ogni volta che c’è una grande quantità d’oro in vendita (da una banca centrale o dal Fondo Monetario Internazionale), la Cina è lì tra gli acquirenti.

L’informazione fatta girare a livello nazionale nei confronti dei cittadini e’ quella di accumulare Oro. Diversi lettori mi hanno scritto in questi mesi dicendomi di essere stati in Cina e di aver visto che nei telegiornali si invita i cittadini ad accumulare Oro!

Hai mai visto uno spazio in un telegiornale Italiano che ti invita ad accumulare Oro?

Ancora, l’oro può entrare in Cina ma non un’oncia d’oro puo’ lasciare la Cina. Non e’ permesso. Ogni oncia d’oro che viene estratta in Cina deve, per legge, essere venduta al governo Cinese. Tutto questo spinge verso un’unica, chiara, limpida direzione.

fonte: deshgold.com

Oggi sappiamo che la Cina ha ancora molto debito USA tra le sue riserve. E’ enorme il numero di Titoli di Stato Americani che i Cinesi hanno acquistato in questi anni. Come se non bastasse, la Cina possiede anche numerose riserve in valuta di altri paesi (dunque non solo in valuta USA).

Tra gli evidenti macro-processi in atto da diversi anni vi entra di diritto la corsa delle Banche centrali di tutto il mondo a svalutare la propria valuta. Stiamo assistendo ad una guerra alla svalutazione, dove si cerca di risollevare le economie con una valuta piu’ debole (se la mia valuta e’ debole, questo sara’ un incentivo per i paesi esteri ad acquistare merci a buon prezzo dal mio paese).

Questo sta creando piu’ di un grattacapo alla Cina, che evidentemente prezza in misura sempre piu’ elevata il rischio di ritrovarsi (in un vicino futuro) con tanta carta straccia fra le sue riserve.

Infatti piu’ le Banche centrali svalutano le loro valute, e piu’ perde di valore l’ammontare di riserve in valuta estera detenuto dalla Cina. Se per assurdo domani tutte queste valute dovessero valere zero, la Cina si accorgerebbe che gran parte dei suoi assetts sarebbero volati via (perche’ non varrebbero piu’ nulla).

Ecco perche’, a mio modo di vedere, la Cina da diversi anni sta accumulando ingenti quantita’ di Oro fisico. E continuera’ a farlo! In questo modo puo’ prendere due piccioni con una fava:

piccione n.1) Ribilanciare le sue riserve (diminuendo il peso che oggi hanno i titoli di Stato USA e le altre riserve in valuta estera e aumentando il peso dell’Oro)

piccione n.2) Diventare il paese con la piu’ alta riserva di Oro del mondo. Questo la portera’ ad essere la potenza mondiale dominante dell’immediato futuro.

La Cina ad oggi è il produttore di Oro numero 1 a livello mondiale, ed è anche il principale acquirente di Oro. Credo che la Cina nei prossimi anni creera’ la piu’ grande posizione in Oro di tutto il mondo.

Ogni volta che c’è una grande quantità d’oro in vendita (da una banca centrale o dal Fondo Monetario Internazionale), la Cina è lì tra gli acquirenti.

L’informazione fatta girare a livello nazionale nei confronti dei cittadini e’ quella di accumulare Oro. Diversi lettori mi hanno scritto in questi mesi dicendomi di essere stati in Cina e di aver visto che nei telegiornali si invita i cittadini ad accumulare Oro!

Hai mai visto uno spazio in un telegiornale Italiano che ti invita ad accumulare Oro?

Ancora, l’oro può entrare in Cina ma non un’oncia d’oro puo’ lasciare la Cina. Non e’ permesso. Ogni oncia d’oro che viene estratta in Cina deve, per legge, essere venduta al governo Cinese. Tutto questo spinge verso un’unica, chiara, limpida direzione.

fonte: deshgold.com

le banche centrali continuano a pompare liquidità

Il bilancio della BCE ha fatto registrare un'espansione di 2 trillioni di dollari (dei quali circa il 60% negli ultimi sei mesi sotto la presidenza di Mario Draghi) che rappresenta ben il 63% dei 3,1 trilioni di dollari di debito di stati sovrani in pancia alla BCE.

Ricordiamo inoltre che la sola banca Goldman Sachs ha attivi superiori alla Banca centrale europea che gestisce la moneta di 17 paesi.

Ricordiamo inoltre che la sola banca Goldman Sachs ha attivi superiori alla Banca centrale europea che gestisce la moneta di 17 paesi.

L'unica spiegazione del fatto che il cambio dell'euro non sia ancora sceso sotto la parità con il dollaro è quella che il mercato si aspetta che la Federal Reserve si metta a seguire la stessa politica avventata delle BCE.

martedì 3 aprile 2012

Iscriviti a:

Post (Atom)