Cerchiamo di collegare i punti degli avvenimenti di questa settimana

Le cose si sono mosse così rapidamente, così facciamo un passo

indietro e rivedere brevemente il quadro di eventi della settimana:

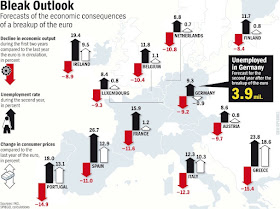

1) Lunedì, dopo settimane ... mesi ... addirittura anni di smentite, Spagna e Cipro sono diventati il quartoe quinto paese costretto ai chiedere formalmente gli aiuti dei fondi europei di salvataggio.

Questi governi hanno quindi ufficialmente ammesso la loro insolvenza e il fallimento dei loro rispettivi sistemi bancari. Nel frattempo, il primo ministro della Slovenia ha detto che il suo paese potrebbe presto chiedere un salvataggio.

In Spagna il rendimenti dei titoli di stato a 10 anni è salito a oltre il 7% e molte banche spagnole sono stati declassate al livello di junk bond da Moodys.

2) Negli Stati Uniti, la città californiana di Stockton ha presentato istanza di fallimento.

3) JP Morgan, considerata tra le poche "buone" restanti negli Stati Uniti, ha ammesso che i 2 miliardi di dollari di perdita annunciati alcune settimane fa, potrebbe in realtà essere più simile a 9 miliardi di dollari.

4) La Federal Reserve ha riportato ieri che gli stranieri stanno riducendo le loro riserve di titoli di stato statunitensi.

5) Diversi paesi, dall'Ucraina al Kazakistan, alla Turchia, hanno annunciato di aver acquistato oro negli ultimi mesi per rafforzare le proprie riserve (che continuano a crescere).

6) Il Cile si è unito alla lista crescente di paesi che hanno accettato di bypassare il dollaro statunitense e risolvere tutti i loro scambi commerciali con la Cina in renminbi.

7) La Cina ha inoltre annunciato l'intenzione di creare una zona speciale a Shenzhen, una delle sue città più ricche, per consentire il cambio e la piena convertibilità del renminbi.

8) I regolatori delle istituzioni bancarie mondiali, dalla BIS (Banca dei regolamenti internazionali) fino alla FDIC propongono di considerare i lingotti d'oro posseduti dalle banche commerciali come un equivalente del denaro contante, come un bene a rischio zero.

1) Lunedì, dopo settimane ... mesi ... addirittura anni di smentite, Spagna e Cipro sono diventati il quartoe quinto paese costretto ai chiedere formalmente gli aiuti dei fondi europei di salvataggio.

Questi governi hanno quindi ufficialmente ammesso la loro insolvenza e il fallimento dei loro rispettivi sistemi bancari. Nel frattempo, il primo ministro della Slovenia ha detto che il suo paese potrebbe presto chiedere un salvataggio.

In Spagna il rendimenti dei titoli di stato a 10 anni è salito a oltre il 7% e molte banche spagnole sono stati declassate al livello di junk bond da Moodys.

2) Negli Stati Uniti, la città californiana di Stockton ha presentato istanza di fallimento.

3) JP Morgan, considerata tra le poche "buone" restanti negli Stati Uniti, ha ammesso che i 2 miliardi di dollari di perdita annunciati alcune settimane fa, potrebbe in realtà essere più simile a 9 miliardi di dollari.

4) La Federal Reserve ha riportato ieri che gli stranieri stanno riducendo le loro riserve di titoli di stato statunitensi.

5) Diversi paesi, dall'Ucraina al Kazakistan, alla Turchia, hanno annunciato di aver acquistato oro negli ultimi mesi per rafforzare le proprie riserve (che continuano a crescere).

6) Il Cile si è unito alla lista crescente di paesi che hanno accettato di bypassare il dollaro statunitense e risolvere tutti i loro scambi commerciali con la Cina in renminbi.

7) La Cina ha inoltre annunciato l'intenzione di creare una zona speciale a Shenzhen, una delle sue città più ricche, per consentire il cambio e la piena convertibilità del renminbi.

8) I regolatori delle istituzioni bancarie mondiali, dalla BIS (Banca dei regolamenti internazionali) fino alla FDIC propongono di considerare i lingotti d'oro posseduti dalle banche commerciali come un equivalente del denaro contante, come un bene a rischio zero.

Allora ... il quadro generale desumibile dagli eventi di questa settimana è il seguente:

• I governi europei sono insolventi.

• Le banche europee sono insolventi.

• I governi all'interno degli Stati Uniti si stanno dirigendo in quella direzione.

• Anche le migliori banche americane non sono così forti come si credeva.

• Gli stranieri stanno abbandonando il dollaro statunitense e cercano alternative.

• L'oro è denaro.

• I governi europei sono insolventi.

• Le banche europee sono insolventi.

• I governi all'interno degli Stati Uniti si stanno dirigendo in quella direzione.

• Anche le migliori banche americane non sono così forti come si credeva.

• Gli stranieri stanno abbandonando il dollaro statunitense e cercano alternative.

• L'oro è denaro.

Questi eventi sono tutti connessi, e la tendenza generale sta diventando così evidente che persino gli osservatori più casuali stanno cominciando a svegliarsi.

Quando si connetteno i punti, i prossimi passi portano a quello che potrebbe presto essere considerato come un ovvia conclusione: il sistema, così com'è adesso, si sta sgretolando.

Nessuna quantità di auto-illusione può scacciare questa visione.

Il pensiero razionale e azioni misurate, d'altro canto, possono rendere meno gravi le conseguenze ... trasformando le persone da vittime in spettatori dello scoppio della bolla più grande dei tempi moderni.

Simon Black

fonte: sovereignman.com

fonte: sovereignman.com